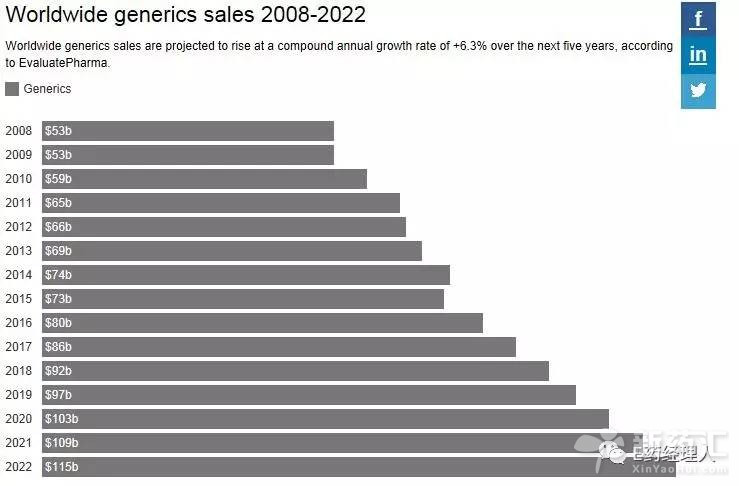

evaluate Pharma数据最新预测显示,全球仿制药业务将从2016年的800亿美元稳定增长至2022年的1150亿美元。预计到2025年,生物类似药市场规模将达1100亿美元。

全球前10大仿制药企业中,2016年销售额超过90亿美元的仿制药企业都是通过并购获得的现有体量。而体量骤增,单靠自身有机增长来维持运营已经不可能。

大家面临的机遇和困境也基本相似:从控制医疗费用支出、扩大可及性的角度,仿制药越来越被推崇;而能更快地仿制、能拿下专利挑战、能更好地生产是大家面临的共性问题。以梯瓦为例,作为全球仿制药老大,它在2015年一口吞下艾尔建的仿制药业务,405亿美元的价格也创下仿制药领域近年来最大的一笔交易。

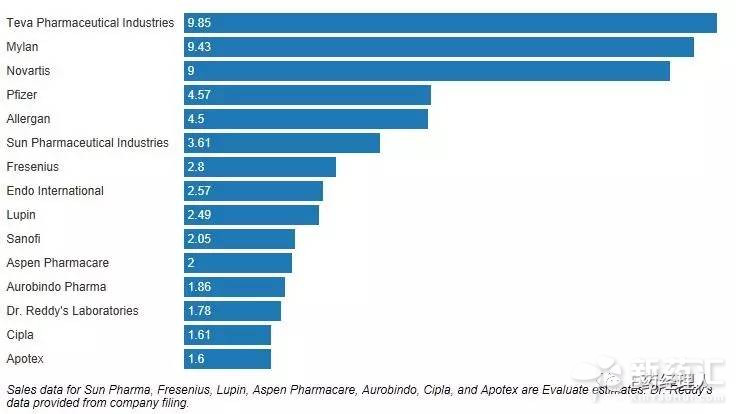

2016全球仿制药销售Top15药企排名

而排在第二位的迈兰在2016年也完成了一笔高达72亿美元的并购。对方是瑞典的Meda公司。通过这笔交易,迈兰获得大量OTC品种,同时得以进入一些此前未开发的新兴市场。现在,迈兰计划裁员3500人以节省并购带来的开支。

排在第三位的是诺华。其仿制药核心业务山德士在2016年的销售额达到了90亿美元。通过销量就能明白谁是真正的全球仿制药老大。排在第四位的辉瑞只有46亿美元,已经正式脱离仿制药领域的艾尔建则是45亿美元。其他榜上有名的仿制药企业包括:印度太阳制药、德国Fresenius、爱尔兰Endo、印度Lupin、赛诺菲、南非Aspen 、印度Aurobindo 、印度瑞迪、印度西普拉和加拿大Apotex 。

全球仿制药行业未来中的不确定因素除了价格压力,还有普遍启动的定价合谋调查以及更加频繁和严格的FDA海外GMP检查。

2008~2022全球仿制药销售预期

1、梯瓦:老大也烦恼

全球仿制药老大靠什么?梯瓦在2016年宣布计划每年推出1500个产品上市,将实现每年5%的增长。梯瓦表示:“现有的全球仿制药产品线让我们能不断得到首个获批的机会,而很多关键仿制药产品的上市则会不断扩大公司的产品群。”

目前梯瓦330个产品上市申请在FDA等待审批,其中有71有望提前获得批准,95个是首个申请上市。而首个获批可以给梯瓦6个月的市场独占期。2016年,梯瓦仅在欧洲就拿到了1655个仿制药上市批准。梯瓦正在进行AirDuo RespiClick的上市推广,该产品仿制自GSK的重磅产品舒利迭。

但梯瓦自己也面临着仿制药竞争,而且还是它的核心产品。其在多发性硬化症领域的重磅产品克帕松正在面临着40毫克剂型的仿制药威胁。梯瓦已经连续输掉了多场针对克帕松专利的挑战诉讼。而发起挑战方就有山德士。

现在业务体量全球最大的梯瓦还有别的烦恼。405亿美元买下艾尔建的仿制药业务后,一直被投资人诟病“买亏了!绝对不值这个价”。2016年实现98亿美元销售的梯瓦,在短短几个月内,经历了换掉CEO、花5.2亿美元了结美国司法部的行贿指控,以及调低公司2017年业绩预期。以色列当地媒体报道,梯瓦正在考虑数千人级别的裁员计划。

2、迈兰:骂声下业绩涨

虽然因为被曝光过去几年把一款重要产品悄悄涨价,迈兰在美国成为众矢之的。但公司2016年的销售依然坚挺,达到94.3亿美元。虽然迈兰CEO公开表示,公司未来业绩受定价压力影响较大,但2017年公司的增长预期仍高达17%。

现在迈兰在市场销售的产品超过7500个。截至2016年,迈兰共向FDA提交了243个仿制药上市申请,这些已上市品种的销售额将近1000亿美元。同时,迈兰也开始加大对生物类似药的布局。目前,其针对赫赛汀的生物类似药已经在印度上市,而该申请已提交到FDA。

迈兰在去年也在不断买进。除了70亿美元买下Meda以外,迈兰还花了10亿美元买进了一组局部皮肤治疗药物。同时,也是为了节省开支,迈兰计划裁员3500人。

3、诺华山德士:价格重压,还不并购

诺华不仅在处方药领域排名老大,在仿制药领域也因为山德士2016年的90亿美元销售额排在了全球第五名。值得注意的是,在这90亿美元的销售中,有10亿美元是生物类似药。

价格压力对山德士影响明显。山德士在2016年的销售增幅为9%,但因价格问题整体增幅被侵蚀了6%。虽然在2017年山德士将继续保持增长,但诺华高管表示,山德士的增长幅度将会处在个位数低水平空间。

有分析师指出,虽然价格压力继续增长,仿制药企业只能依靠更大力度的并购,而诺华除了山德士之外,至今还没有在仿制药领域开展大型并购。

4、辉瑞:留它是为了现金流

相比于让辉瑞赚得盆满钵满的品牌药,仿制药业务就逊色太多。2016年,辉瑞仿制药业务销售额为45.7亿美元,与前三名压根不在一个体量。去年辉瑞在仿制药业务上的关键动作就是决定不把仿制药业务单独剥离出去。

2015年,辉瑞斥资150亿美元买下注射剂仿制药企业Hospira。这家公司也成为辉瑞仿制药业务的关键组成。辉瑞表示,预计其将产生强劲且可持续的现金流。Hospira拥有220个注射剂型产品。仿制药业务被辉瑞视为公司业绩增长的“支柱动力之一”。

不过,辉瑞在2017年下半年将与梯瓦和迈兰有一场恶战。因为这两家公司都瞄准了辉瑞的小蓝片——万艾可。而就在3月,辉瑞的抗抑郁产品Pristiq已经专利过期。

5、太阳制药:FDA重拳后深陷危机

虽然太阳制药因FDA加大海外GMP检查而屡被披露不合格,但公司在2016年还是获得了超过30亿美元的销售额。如果把太阳制药控股的美国Taro制药算进去,太阳制药可以排在第五位。2016年,Taro制药实现9.5亿美元销售。

两年前,太阳制药通过40亿美元收购兰伯西一举成为印度最大的制药企业,但好景不长,兰伯西却因一系列FDA检查不合格而丑闻缠身。虽然太阳制药CEO信誓旦旦的表示将彻底解决兰伯西四个工厂被FDA宣布产品禁入的问题,但太阳制药自己先后院起火。其供应美国市场的关键仿制药生产基地在2015年收到了FDA的警告信,也因此使得这一基地的所有仿制药新申请都未获批。

好在,太阳制药成功将仿制诺华格列卫的产品送进美国市场。因首仿获批的6个月独占期,太阳制药在美国的销售额获得显著提振。

而且,太阳制药也开始布局品牌药和新药,以确保公司未来发展。比如太阳制药花掉2.93亿美元从诺华日本买进14个专利过期的品牌药。这让其在日本获得了更大优势,因为政府为应对人口老龄化问题,正在扩大对于仿制药的医保覆盖范围。

6、费森尤斯卡比:猛砸生物药产能

费森尤斯卡比是德国费斯尤斯医疗健康集团的仿制药业务,它的厉害之处在于在美国市场实现4%的增长。这是一家以无菌注射剂药物为主营业务的公司,而且它做的都是生物制剂。虽然大批的生物药专利到期以及生产难的问题,生物类似药的增长空间和定价空间都很大,不过其对技术和设备也有更高要求。

费森尤斯卡比在2016年宣布投资2.5亿美元将美国的一个生产基地改造成生物药生产样板车间,为期10年。同年,该公司从碧迪手中买下一个10万多平米的生产工厂。费森尤斯卡比 CEO表示正在考虑在美国继续扩大产能。自2016年7月以来,公司已经在无菌注射剂仿制药领域投资超过54亿美元。

2017年4月,费森尤斯卡比又与美国仿制药企业Akorn达成并购协议,金额达47.5亿美元。同一时间,这家公司还宣布计划收购默克公司的生物类似药业务,预计总金额为7.29亿美元。

7、Endo:花了80亿美元却买来个失败

Endo这家爱尔兰仿制药企业也是靠着并购进入全球排行榜的。2015年5月,Endo宣布80亿美元收购Par制药,前者由此获得近100个仿制药产品。Par制药2014年实现13亿美元销售。一切看起来都很美好。

但是剧情急转直下。2016年3月,公司将年度销售预期从45亿美元调低至43亿美元,时任公司CEO给出三个原因:市场中出现新的竞争对手、价格压力超过预期、新产品获批进程受阻。结果,Endo在2016年的销售额只有25.6亿美元。公司股价也在不到一年的时间里从85美元暴跌至14美元。

8、Lupin:靠并购成为第五大ANDA持有者

2016年5月,位于印度孟买的通过收购美国仿制药公司Gavis获得其第一个在美境内的生产基地,金额为8.8亿美元,同时获得超过120个品牌产品和约60个已提交至FDA的ANDA申请。Lupin表示通过此次收购,公司成为在美国FDA ANDA申请量第五大公司,其中包括45个首次申请产品。

2016年4月到2017年3月,Lupin在美国共上市了13个仿制药产品。其中之一就是辉瑞的抗抑郁产品Pristiq,该产品2016年实现销售5.78亿美元。不过迈兰、山德士也都盯上了这款产品。

不过,来自Lupin位于印度生产基地的产品也被列入FDA的进口警示清单,同时因为原料不达标,这家公司进行了两次大规模药品召回。

9、赛诺菲:增长不好就卖!

虽然赛诺菲在2016年不温不火地实现20.5亿美元销售,但其欧洲仿制药业务的未来命运才是现阶段应该被关注的重点。赛诺菲高层在2015年11月公布的战略规划显示,公司有意剥离其欧洲仿制药业务;2016年10月,公司确认剥离。

关于剥离原因,公司表示,不能充分实现地域协同效益,相应市场复杂程度增加。而相比于其他市场,欧洲的仿制药业务增速实在是太慢了。2015年只有2.8%,而新兴市场则有6.9%,美国有15.4%;2016年还出现下降,只有2.1%。

赛诺菲的仿制药业务预计售价20亿欧元。在2016年年报中,赛诺菲表示,正在寻找潜在买家,公司对于世界其他市场中的仿制药业务不会放弃,会更加聚焦新兴市场。

相关新闻

相关新闻