Emai:marketing@medicilon.com.cn

业务咨询专线:400-780-8018

Tel: +1(626)986-9880(U.S. - West Coast)

0044 7790 816 954 (Europe)

Email: marketing@medicilon.com

地址:上海市浦东新区川大路585号

邮编:201299

电话:+86 (21) 5859-1500(总机)

传真:+86 (21) 5859-6369

© 2023 上海美迪西生物医药股份有限公司 保留所有权利 沪ICP备10216606号-3

业务咨询

中国:

Email: marketing@medicilon.com.cn

业务咨询专线:400-780-8018

(仅限服务咨询,其他事宜请拨打川沙总部电话)

川沙总部电话: +86 (21) 5859-1500

海外:

+1(626)986-9880(U.S. - West Coast)

0044 7790 816 954 (Europe)

Email:marketing@medicilon.com

米内网从地市级以上城市中挑选了22个(合计药品销售额占中国城市零售实体药店药品规模近40%)作为《重点城市零售药店化学药终端竞争格局》的样本城市进行数据分析,其反映出的增速放缓以及外企产品垄断等的特质与国内化学药零售大环境接近,数据具有极强的代表性。

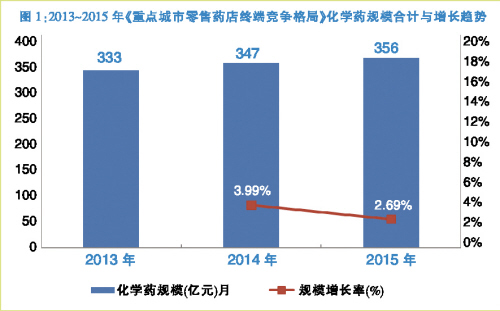

据米内网零售药店终端数据显示,2015年289个地级以上城市零售化学药规模为942亿元,22个重点城市的市场规模约占37.8%,达356亿元。2013~2015年22个重点城市合计的零售药店化学药规模均在300亿元以上,同比增长率从2014年的3.99%跌至2015年的2.69%(见图1)。

相关新闻

相关新闻